정밀의료 시대를 맞아 개인의 유전체 정보에 기반한 맞춤형 진단과 치료의 중요성이 날로 커지고 있는데요. 오늘, 바로 이 유전체 분석 분야에서 AI 기술을 접목하여 혁신을 꿈꾸는 기업, GC지놈 공모주 청약 소식을 가지고 왔습니다! 🧬✨

산모와 태아를 위한 비침습 산전 검사(NIPT)부터 암 조기 진단, 희귀 질환 분석까지! 생애 전주기에 걸친 유전체 진단 솔루션을 제공하는 GC지놈. 과연 이번 코스닥 상장을 통해 K-바이오의 새로운 별로 떠오를 수 있을지, 투자 매력은 충분할지 궁금하실 텐데요. 미래 바이오의 게임 체인저가 될 수 있을지, GC지놈 공모주의 모든 것을 샅샅이 파헤쳐 보겠습니다! 저와 함께 정밀의료의 세계로 떠나보시죠! 😉

▤ 목차

1. GC지놈 공모주 개요 및 일정 📝

1.1 GC지놈 공모주 개요

가장 먼저, GC지놈의 IPO 프로필을 확인해야겠죠? 핵심 내용을 표로 깔끔하게 정리했어요!

| 항목 | 내용 | 비고 (산출식) |

|---|---|---|

| 공모주식수 | 4,000,000주 | 100% 신주모집! (회사 성장 자금으로 👍) |

| 희망 공모가 | 9,000원 ~ 10,500원 | |

| 확정 공모가 | 10,500원 | |

| 예상 공모금액 | 약 360억 원 ~ 420억 원 | |

| 주간사 | 삼성증권 | |

| 예상 시가총액 | 약 2,130억 원 (하단) ~ 2,485억 원 (상단) | 총 발행주식수(23,666,666주) × 공모가 |

| 구주매출 | 없음 (클린합니다! ✨) | |

| 기관 경쟁률/확약 | 547.47:1 / 1.04% | |

| PER (2024년) | 의미 없음 (적자 지속, EPS -69원) | -130.4배 (하단) ~ -152.2배 (상단) |

| PBR (2024년 말) | 공모 후 약 6.4배 (하단) ~ 7.5배 (상단) | 공모 전 5.3~6.2배 (공모대금 유입 미반영 추정) |

💡 포인트: 2024년 실적 기준으로는 적자 상태라 PER은 의미가 없어요. 공모 후 PBR은 희망 공모가 상단 기준 7배를 넘어서는데, 이는 회사의 기술력과 성장 잠재력, 특히 AI 기반 플랫폼과 다중암 조기진단(MCED) 기술에 대한 기대감이 반영된 밸류에이션으로 볼 수 있습니다!

1.2 GC지놈 공모주 일정 📅

잊지 말고 체크! 중요한 날짜들이에요! ⏰

- 기관 수요예측: 2025년 5월 19일 (월) ~ 5월 23일 (금) (바로 오늘 마감!)

- 공모 청약일: 2025년 5월 29일 (목) ~ 5월 30일 (금)

- 배정/납입/환불일: 2025년 6월 4일 (수) (확정 공모가도 이날 최종 확인!)

- 상장 예정일: 2025년 6월 초 예정 (코스닥)

2. 기관경쟁률 수요예측 결과 🔍

기관 투자자들을 대상으로 한 수요예측이 마무리되었고, 그 결과가 드디어 공개되었습니다! 📢

✅ 기관 경쟁률은 547.47:1로 집계되었어요.

절대적인 수치만 보면 나쁘지 않아 보일 수 있지만, 최근 수요예측 경쟁률이 1,000:1을 넘나들던 타 공모주들과 비교하면 상대적으로 다소 저조한 결과라는 점은 부정할 수 없네요. 😕

✅ 확정 공모가는 희망밴드 최상단인 10,500원으로 결정되었습니다.

이 부분은 긍정적이에요! 적어도 시장에서 GC지놈의 가치를 밴드 상단으로 평가한 기관이 많았다는 의미니까요. 하지만 경쟁률과 확약 비율을 함께 보면 다소 아쉬운 점이 남습니다.

✅ 의무보유확약 비율은 1.04%에 그쳤습니다.

이는 수요예측에 참여한 기관 중 단 1% 정도만 일정 기간 주식을 보유하겠다고 약속했다는 의미예요. 결국 상장 직후 매물 출회 가능성이 크고, 단기 주가 흐름에 부담 요인이 될 수 있습니다.

3. GC지놈 공모주 배정 및 유통 물량 🔓

3.1 GC지놈 공모주 배정 물량

이번 공모 물량은 누구에게 얼마나 돌아갈까요? (기관 수요에 따라 변동 가능)

| 배정 대상 | 배정 주식수 (범위) | 비중 (%) |

|---|---|---|

| 기관 투자자 | 2,800,000 ~ 3,000,000주 | 70 ~ 75% |

| 일반 청약자 | 1,000,000 ~ 1,200,000주 | 25 ~ 30% |

| 우리사주조합 | 배정 없음 | - |

| 일반청약자 청약 한도: 48,000주 ~ 60,000주 (증권사별 상이할 수 있음) |

3.2 상장 후 유통 가능 물량 스케줄: ⚠️ 초기 물량 부담 체크! ⚠️

상장 직후 시장에서 바로 거래될 수 있는 물량과 앞으로 나올 수 있는 잠재적 매도 물량(오버행)을 미리 파악하는 것이 중요해요!

| 시점 | 유통 가능 주식 수 | 전체 주식 대비 비율 (%) | 비고 |

|---|---|---|---|

| 상장 직후 | 10,051,128 주 | 42.47% 🚨 | 초기 유통 물량 다소 높은 편! 주의 필요! |

| 상장 후 1개월 | 12,895,572 주 | 54.49% 💣 | 한 달 만에 50% 초과! 물량 부담 가중! |

| 상장 후 3개월 | 13,006,683 주 | 54.96% | 1개월 뒤와 비슷 |

| 상장 후 12개월 | 23,666,666 주 | 100.00% | 모든 보호예수 물량 해제 |

체크포인트! 상장 당일 유통 가능 물량 비율이 42.47%로 다소 높은 편입니다. 게다가 상장 후 딱 1개월 뒤에는 유통 가능 물량이 54%를 훌쩍 넘어선다는 점은 단기 주가 흐름에 부담을 줄 수 있는 매우 중요한 리스크 요인입니다! 투자자분들은 이 점을 각별히 유의하셔야 합니다.

4. 사업현황: GC지놈은 어떤 특별한 기술을 가졌나? 🔬💡

GC지놈은 NGS(차세대 염기서열 분석) 기술과 AI(인공지능) 기반 분석 플랫폼을 결합하여, 태아부터 성인까지 생애 전주기에 걸친 맞춤형 분자진단 서비스를 제공하는 기업이에요!

주요 제품 및 서비스 라인업

- 산과(산부인과) 분야:

- G-NIPT: 비침습적 산전 기형아 선별검사. 임산부 혈액 속 태아 DNA를 분석하여 다운증후군 등 염색체 이상 질환 위험도를 빠르고 안전하게 검사해요. 👶

- 암 분야:

- 비유전성 고형암 유전자 패널 검사: 암 환자의 유전자 변이를 분석하여 맞춤형 항암 치료 전략 수립에 도움을 줍니다.

- 아이캔서치(iCanSearch): 혈액 한 방울로 여러 종류의 암을 조기에 선별할 수 있는 다중암 조기진단(MCED) 기술! GC지놈의 핵심 성장 동력 중 하나예요. ✨

- 유전성 희귀질환 분야: 희귀질환 진단을 위한 NGS 패널 검사, CMA(염색체 마이크로어레이) 검사 등

- 건강검진 분야: 개인 맞춤형 건강관리를 위한 지놈헬스, 지놈스크린 등 8가지 유전자 검사 서비스

탄탄한 국내외 네트워크 🌐

- 국내 레퍼런스: 전국 45개 상급종합병원을 모두 포함하여 약 900여 곳의 병·의원과 거래하며 기술력을 인정받고 있어요. 🏥

- 글로벌 확장: 이미 전 세계 21개국 44개 파트너사와 협력 중이며, 특히 미국 Genece Health사와 기술이전(L/O)을 진행하고 있어 해외 시장 성과도 기대됩니다! 이러한 글로벌 네트워크와 기술력은 GC지놈 공모주의 투자 매력을 높이는 요인입니다.

5. 관련 테마 키워드 🧬🤖

GC지놈은 미래 의료 산업의 핵심 트렌드와 밀접하게 연결되어 있어요!

- 정밀의료 / NGS / 액체생검: 개인 맞춤형 치료의 핵심 기술! 소량의 혈액으로 질병 진단!

- 다중암 조기진단 (MCED): 암 정복의 새로운 희망! 시장 잠재력 무궁무진!

- AI 바이오인포매틱스: 방대한 유전체 데이터를 AI로 분석하여 진단의 정확도와 효율성 UP!

- 출산 장려 / 고령사회 정책 수혜: NIPT 검사 지원 확대, 희귀 질환 및 암 관리 중요성 증대!

이런 테마들이 시장에서 주목받을 때 GC지놈도 함께 성장 스토리를 써 내려갈 수 있겠죠?

6. 시장규모 및 성장률 전망 📈

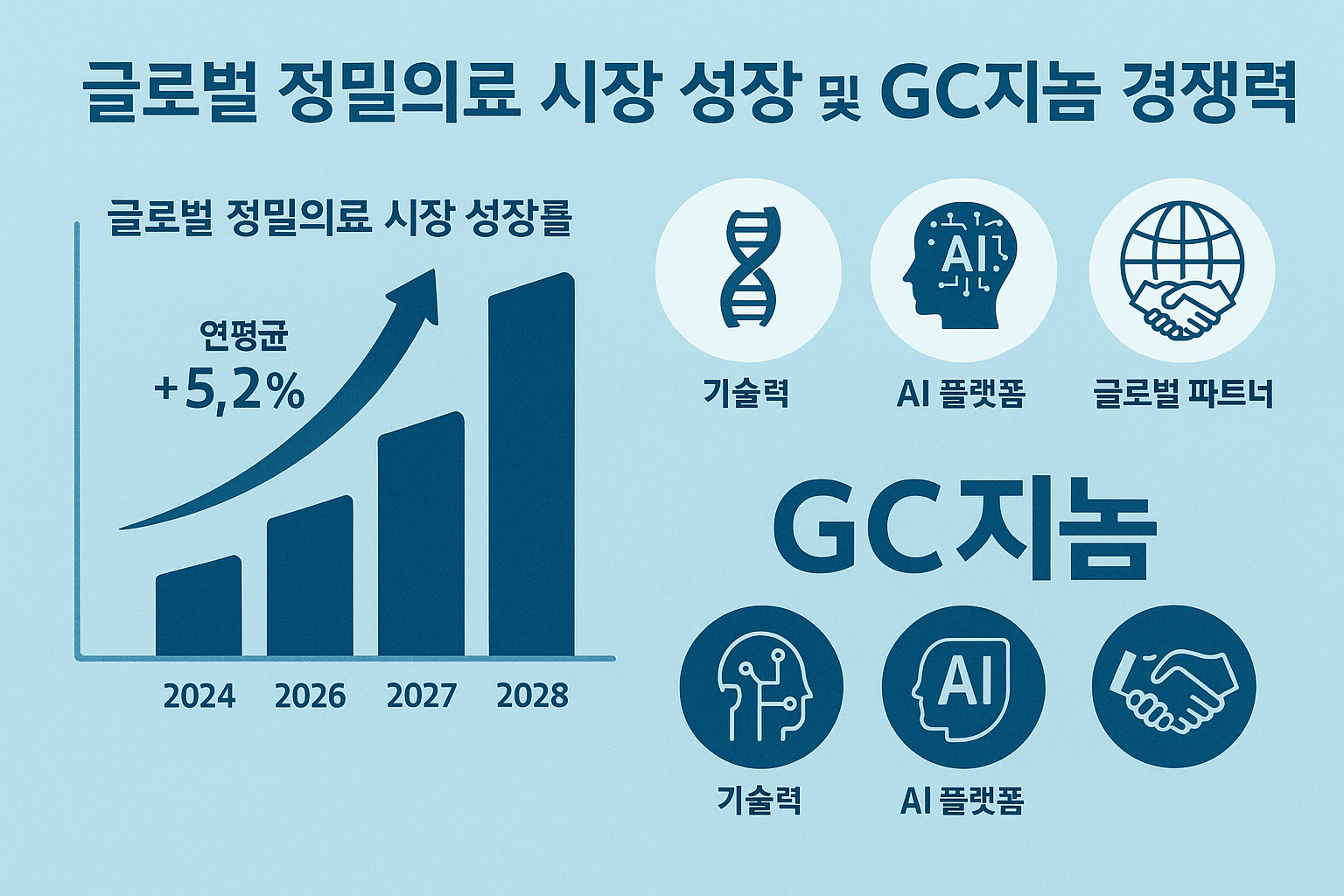

GC지놈이 타겟하는 시장의 성장성은 그야말로 눈부십니다!

- 글로벌 정밀의료 시장: 2024년 약 810억 달러 → 2028년 약 992억 달러 전망 (연평균 5.2% 성장)

- 글로벌 유전체 검사 시장: 2024년 약 196억 달러 → 2028년 약 296억 달러 전망 (연평균 10.8% 고성장!) 🚀

- 글로벌 NIPT 시장: 2024년 약 64억 달러 → 2028년 약 95억 달러 전망 (연평균 10% 이상 성장!)

- 글로벌 다중암 조기진단(MCED) 시장: 2030년 100억 달러 이상 규모로 성장, 혈액 기반 암 스크리닝 대중화 시대 개막 예고! 🔥

결론: GC지놈은 특히 암, 희귀질환, NIPT, MCED 등 고성장이 기대되는 세그먼트에 집중하고 있어, 시장 평균보다 더 높은 외형 성장을 이룰 수 있을 것으로 기대됩니다!

7. 경쟁기업: 차별화된 기술력으로 승부! 🆚

유전체 분석 및 진단 시장은 국내외로 경쟁이 치열한 분야예요.

| 구분 | 국내 기업 | 해외 기업 |

|---|---|---|

| 직접 경쟁 | 젠인포메틱스 (유전체 분석), 마크로젠 (NGS 서비스) | Guardant Health, Illumina (자회사 Grail) 등 |

| 잠재 경쟁 | 씨젠 (분자진단), 바이오니아 (유전자 기술) | Natera, Exact Sciences 등 |

GC지놈의 차별점: AI 기반의 저비용 고효율 LC-WGS(저커버리지 전장 유전체 분석) 공정 기술을 통해 검사 원가를 낮추고 데이터 분석 정확도를 높여 경쟁사들과 차별화를 시도하고 있습니다! 💪

8. GC지놈 공모주 재무 — 성장성 & 안정성 평가 🧐

8.1 성장성: 의료 파업 악재 딛고 재성장 기대! 📈

| (단위: 억 원) | 2022년 | 2023년 | 2024년 | 2025년 1분기 | 비고 |

|---|---|---|---|---|---|

| 매출액 | 241 | 273 | 259 | 68 | 2024년 의료 파업 영향으로 일시적 감소, 2025년 1분기 YoY 18% 성장! |

| (전년비 증감률) | - | +13% | -5% | +18% (YoY) | |

| 영업이익 | -32.4 | +1.6 | -12.3 | -0.25 | 2023년 흑자전환 성공, 2024년 다시 적자 |

| 순이익 | -37.6 | -5.5 | -12.6 | +2.97 | 2025년 1분기 순이익 흑자전환! 긍정적 신호! ✨ |

- 성장 흐름: 2024년 국내 의료 파업의 영향으로 매출이 다소 주춤했지만, 2025년 1분기에는 전년 동기 대비 18% 성장하고 순이익 흑자전환에 성공하며 다시 성장 궤도에 진입하는 모습을 보여주고 있어요! 👍

8.2 안정성: 무차입 경영! 탄탄한 재무 체력! ✅💰

| 재무 지표 | 2023년 | 2024년 | 2025년 1분기 | 비고 |

|---|---|---|---|---|

| 유동비율 (%) | 103 | 427 (매우 우수!) | 319 (양호) | 단기 지급 능력 충분! |

| 부채비율 (%) | 71 | 22.8 (매우 낮음!) | 27.6 (양호) | 무차입 경영 수준! 재무 건전성 초우량! 튼튼! |

| 영업현금흐름(억) | +33.4 | +3.8 | +27.7 | 꾸준한 플러스 현금 흐름! 2025년 1분기 대폭 개선! |

- 재무 구조: 과거 전환사채 등이 모두 정리되고 사실상 무차입 경영으로 전환하면서 재무구조가 매우 탄탄해졌어요! 유동비율과 부채비율 모두 훌륭합니다!

- 현금 흐름: 영업활동으로 인한 현금흐름도 꾸준히 플러스를 기록하고 있고, 특히 2025년 1분기에는 큰 폭으로 개선되었어요! 다만, 연구개발 투자가 활발한 바이오 기업 특성상 향후 현금흐름 변동성은 존재할 수 있습니다.

9. 기업가치 & 적정주가: 밸류에이션은? ⚖️🎯

GC지놈 공모주의 공모가는 과연 합리적일까요? 유사 기업들과 비교하며 가치를 따져봅시다!

- PER 비교 불가: 2024년 연간 실적 기준으로는 적자 상태라 PER로 가치를 평가하기 어려워요. (2025년 1분기 순이익 흑자전환은 긍정적!)

- PBR 비교:

- 국내 유사 진단 기업 평균 PBR: 약 4배 ~ 5배 수준

- GC지놈 공모 후 예상 PBR (희망 공모가 하단 9,000원 기준): 약 6.4배

- 결론: 국내 동종 기업 평균 PBR 대비 약 30% 이상의 프리미엄이 적용된 것으로 볼 수 있습니다. 이는 AI 플랫폼 가치와 MCED 등 미래 성장 동력에 대한 기대감이 반영된 결과로 해석됩니다.

- PSR 비교 (참고용): 2024년 매출액 대비 PSR은 약 8.2배 ~ 9.6배 수준으로, 이는 다중암 조기진단(MCED) 기술에 대한 높은 시장 기대치를 반영한 고평가 구간으로 볼 수도 있습니다.

적정 주가 밴드 (보수적 관점): 회사의 연구개발 모멘텀과 AI 플랫폼의 가치를 감안하더라도, PBR 5배 수준(주가 약 11,200원) 근처가 비교적 무난한 적정선으로 판단됩니다. 희망 공모가 상단(10,500원)은 이러한 가치 평가의 상단 부근, 즉 '풀 프라이싱(제값 다 받는 수준)'에 근접한 것으로 보입니다.

10. GC지놈 공모주 전망: AI 정밀의료의 미래, 주가에 달렸나? 🔮

| ✅ 긍정 요인 (+) |

|---|

| ▲ AI 기반 저비용 고효율 LC-WGS 기술 → 원가 경쟁력 및 분석 정확도 UP! |

| ▲ 다중암 조기진단(MCED) '아이캔서치' 상용화 및 미국 기술이전(L/O) 모멘텀! |

| ▲ 과거 전환사채 리스크 해소! 낮은 부채비율의 탄탄한 재무 구조! |

| ▲ 2025년 1분기 순이익 흑자전환! 실적 턴어라운드 기대감! |

| ❌ 부정 요인 (-) |

| ▼ 2024년 연간 실적 적자, 지속적인 연구개발비 투자 부담 |

| ▼ 글로벌/국내 유전자 검사 시장 규제 변화 및 건강보험 급여 정책 불확실성 |

| ▼ 상장 직후 유통 가능 물량 42.47%! 1개월 뒤 54.49%! 오버행 부담 상당 💣 |

| ▼ PER 지표 부재로 인한 밸류에이션 평가 논란 상존 |

종합 전망 및 전략:

- 단기 (상장 ~ 3개월): 기관 수요예측 결과(특히 경쟁률 및 의무보유 확약 비율)와 상장 초기 유통 물량(42.47%) 소화 여부가 단기 주가 흐름의 핵심 변수가 될 것입니다. 만약 공모가가 상단에서 결정된다면, 공모가 기준 ±10% 내외의 박스권 움직임을 예상해 볼 수 있습니다.

- 중장기 (1년 이후): ① '아이캔서치' 등 MCED 제품의 본격적인 매출 발생, ② 미국 Genece Health 기술이전 관련 로열티 수익 인식, ③ 추가적인 해외 기술이전(L/O) 성공 여부 등이 확인될 경우 실적 레벨업과 함께 주가 재평가가 가능할 것입니다. MCED 시장의 본격적인 성장이라는 강력한 트리거가 발생한다면 성장 잠재력은 매우 큽니다. 다만, R&D 성과가 지연되거나 규제 변화 등 예상치 못한 변수가 발생할 경우 주가 변동성은 확대될 수 있습니다.

결론: GC지놈 공모주는 공모가 자체는 이미 미래 성장 기대감을 상당 부분 반영한 고밸류 영역에 있다고 볼 수 있습니다. 하지만 정밀의료 및 액체생검이라는 핵심 성장 테마, AI 기반 기술 경쟁력, 그리고 탄탄한 재무 안정성을 감안하면 고위험-고수익을 추구하는 바이오 투자로서 충분히 접근해 볼 가치가 있습니다. 청약 참여 여부는 반드시 기관 수요예측 결과(경쟁률, 확약 비율)를 확인한 후 신중하게 결정하는 전략이 합리적으로 보입니다.

✨ 마무리 한마디: AI 유전체 혁명, 함께 하시겠습니까?

지금까지 GC지놈 공모주에 대해 정말 깊이 있게 분석해 봤습니다! AI와 유전체 분석 기술의 융합을 통해 정밀의료 시대를 선도하려는 야심 찬 기업임에는 틀림없어 보입니다. 하지만 그 높은 성장 기대치만큼이나 밸류에이션에 대한 고민과 초기 유통 물량 부담이라는 과제도 안고 있죠.

GC지놈 공모주의 빛나는 미래에 투자할지, 아니면 좀 더 신중하게 시장의 평가를 지켜볼지는 결국 투자자 여러분의 선택입니다! 부디 현명한 결정 내리셔서 좋은 결과 얻으시길 바랍니다. 여러분의 성공적인 투자를 항상 응원합니다! 🙏💖

(본 글은 정보 제공 목적으로 작성되었으며, 특정 종목에 대한 투자 권유가 아닙니다. 투자에 대한 최종 결정과 책임은 투자자 본인에게 있습니다.)

'경제 > 공모주' 카테고리의 다른 글

| 🔔 2025년 6월 공모주 일정 총정리: 놓치면 안 될 황금 IPO! (미리보기) (2) | 2025.05.23 |

|---|---|

| 🏭 링크솔루션 공모주, '대형 3D프린터 국산화'로 미래 제조 선도할까? (IPO 완전분석) (0) | 2025.05.23 |

| 🔗 키스트론 공모주, '와이어 명가' 코스닥 상륙! 저평가 매력 터질까? (IPO 완전분석) (1) | 2025.05.13 |

| 🎯 인투셀 공모주, ADC 신약으로 바이오 정조준! (IPO 심층분석) (1) | 2025.05.09 |

| 🌿 달바글로벌 공모주, '트러플 미스트'로 K-뷰티 정점 찍을까? (IPO 총정리) (1) | 2025.05.07 |